miércoles, diciembre 28

viernes, noviembre 18

La semana que viene nos visitan en la UNGS Kicillof, Tomada y Kirchner entre más de 50 investigaciones

MARTES

22/11

18hs:

Mesa de apertura del Congreso CEPPA "El trabajo en Argentina"

MIERCOLES

23/11

11hs: Presentación de Axel Kicillof

18hs: Mesa "Política monetaria y coyuntura

internacional"

JUEVES 24/11

17.30hs: Mesa con intendentes "La gestión municipal en

un marco de ajuste"

19hs: Cierre del Congreso a cargo de Máximo Kirchner y

economistas EPPA

viernes, octubre 21

La vuelta de Argentina al FMI

Un poco de historia para no olvidar

Argentina tiene una larga y sórdida historia con el Fondo Monetario Internacional que conviene comenzar a desempolvar ahora que la alianza Cambiemos ha decidido reestablecer relaciones con el organismo.

Desde 1956 nuestro país pasó la mitad de su historia bajo acuerdos y condicionalidades del Fondo. Estas relaciones se aceleraron después de la crisis de pagos de 1982, con el establecimiento de una serie de requerimientos impuestos por esta institución que se basaron generalmente en reducir los déficits fiscales, en la custodia de reservas internacionales, en el establecimiento de límites al endeudamiento e inflación junto a otras medidas más agresivas orientadas a cambios estructurales de neto corte neoliberal: privatizaciones, reducción de impuestos, represión salarial y flexibilización laboral, liberación de precios y tasas de interés y liberalización comercial y financiera.

Cuando hacia fines de la década de 1990, la recesión argentina ponía en jaque al esquema de convertibilidad, las condicionalidades asociadas a los préstamos del FMI, basadas en el diagnóstico equivocado de un exceso de gasto público (cuando había superávit primario), no hicieron más que profundizar la recesión, a la vez que financiaron la aceleración de la fuga de capitales, sellando la suerte de la convertibilidad. Una vez producido el estallido y default de diciembre de 2001, el FMI volvió a la carga con sus recetas recesivas, priorizando el pago de la deuda por sobre la recuperación económica. La inoperancia del Fondo quedó plasmada en el documento denominado “Argentina, el FMI y la crisis de la deuda” y publicado en 2004 por el Ministerio de Economía que concluyó diciendo “… que el cuerpo técnico del Fondo no parece estar totalmente preparado para hacer frente a una situación en la cual una crisis de gran magnitud ya ha estallado”.

La salida y el regreso del Fondo

En 2006, Argentina se había liberado de las condicionalidades del Fondo con la cancelación anticipada de la deuda del país con dicho organismo y seguidamente desautorizó la confección y difusión de las auditorías anuales en el marco del Artículo IV. Sin embargo, el Fondo siguió realizando sus evaluaciones económicas desde 2007 al 2015 utilizando información pública y sin posibilidad de consultar a las autoridades argentinas. Estos análisis se publicaron recientemente, luego del acercamiento al Fondo del gobierno actual.

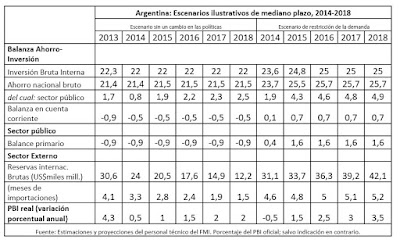

El informe preparado durante febrero de 2014 señalaba dos escenarios ilustrativos de mediano plazo. Por un lado, un escenario de continuidad de las políticas del Kirchnerismo y sin ajuste de la demanda agregada. Para el FMI, este escenario habría provocado una caída acelerada de reservas llegando de 17.6 y 12.2 miles de millones de dólares para 2016 y 2018 respectivamente, con un PBI creciendo a tasas promedio de 1.5% anual y un déficit primario estable cercano al 1% del PBI, aunque sin cambios en las relaciones entre inversión y consumo. Por otro lado, mostraba un escenario alternativo -de restricción de demanda- con políticas como las que implementaría un eventual gobierno pro-mercado. Irónicamente, el FMI denominó a este escenario de “fortalecimiento de las políticas” que hubiera logrado un superávit fiscal cercano al 1,5% del PBI en menos de un año, un cambio en la acumulación de reservas internacionales cuya tasa de crecimiento se acercaría al 8% interanual (un poco menos de 3 mil millones de USD anuales) y una caída del consumo sobre el PBI que permitiría el incremento de la inversión en el corto plazo y el superávit de la cuenta corriente (ver cuadro).

El Fondo señalaba que el conjunto de medidas para lograr el ajuste de corto plazo “consistiría en reducir los subsidios a su nivel de 2007 en términos del PIB en un lapso dos años, y mantener sin cambios los salarios del sector público y los pagos de jubilaciones invariados respecto al PIB, a su nivel de 2012. Asimismo, para mantener controlada la demanda interna, las tasas reales de interés deberían subir y mantenerse positivas y el peso debería depreciarse en términos reales.” En resumen: reducir salarios y jubilaciones, quitar subsidios, restringir la política monetaria limitando las trasferencias del BCRA al tesoro, subir las tasas de interés reales y devaluar la moneda.

Es notable la similitud de estas recetas de política económica que se han implementado desde el 10 de diciembre de 2015 y cuáles de ellas han encontrado su correlato en los resultados esperados. Prácticamente se han seguido todas las sugerencias del Fondo, sin embargo, los resultados en términos de nivel de actividad han sido más negativos y aquellos vinculados al sector externo y las cuentas públicas, tuvieron efectos diametralmente opuestos. Las prescripciones del Fondo ejecutadas por el gobierno actual no sólo empeoraron los efectos negativos previstos, sino que crearon nuevos problemas.

FMI recargado

En una conferencia el 15 de abril de este año, Alejandro Werner, Director del Departamento del Hemisferio Occidental del FMI dijo que “…el nuevo gobierno se embarcó en una ambiciosa transición muy necesaria para eliminar los desequilibrios y distorsiones internos y corregir los precios relativos. Los controles de cambios se redujeron. Varias restricciones al comercio internacional se han eliminado. Se han planteado los temas de tarifas de servicios públicos y se ha llegó a un acuerdo con los acreedores externos. Estas medidas han mejorado las perspectivas de crecimiento en el mediano plazo. Si bien en 2016 habrá una desaceleración, se espera una importante recuperación en ese país para el 2017”. En la misma línea se expresó el reciente evaluador enviado por el Fondo, Roberto Cardarelli, que agregó que la situación previa en el país se caracterizó por altos niveles de consumo, baja inversión, déficits públicos inflacionarios y un clima empresarial que erosionó la competitividad.

El 4 de octubre pasado el FMI presentó su World Economic Outlook, allí señaló que “Argentina ha iniciado una transición importante y muy necesaria hacia un marco de política económica más consistente y sostenible, que está teniendo un costo mayor de lo previsto en 2016, proyectándose un crecimiento de –1,8% (en comparación con la tasa de –1% pronosticada en abril). En 2017 se prevé que el crecimiento se afiance en 2,7% gracias a la moderación de la inflación y la adopción de una postura monetaria y fiscal más propicia.”

Perspectivas

Si bien el Fondo no ha cambiado su postura histórica -sino que la viene reafirmando desde el 2014 a la actualidad- lo notable este proceso, de retroalimentación del ajuste con las autoridades argentinas, parece ser la velocidad con que encuentran sus límites. La historia reciente del menemismo y la Alianza y el espejo de la crisis de 2001 son condicionantes de primer orden. En segundo término, resulta difícil que el Pro pueda descargar el costo político de una supuesta “pesada herencia” habiendo duplicado la inflación (producto de las políticas cambiarias y tarifarias), reducido salarios, actividad productiva y consumo, con su consecuente incremento de desempleo, pobreza e indigencia. Por otro lado, el FMI no expone argumentos que le permitan proyectar tal crecimiento para el año que viene, al contrario, muestra una caía mayor para este año y perspectivas de un estancamiento regional liderado por el principal socio comercial en América del Sur (Brasil).

Si bien en esta primera instancia habrá muy poco terreno donde el Fondo exija mayores ajustes, es probable que una vez completada la lista corta enunciada en los párrafos anteriores y, evidenciados los magros resultados fiscales definitivos del 2016, el Fondo vuelva a sugerir lo que históricamente ha pedido con vehemencia: más ajuste fiscal, mayor devaluación y reducción salarial. Por ello es que las vueltas a las relaciones cercanas con el FMI pueden volverse conflictivas, incluso para una gestión como la de Cambiemos.

Argentina tiene una larga y sórdida historia con el Fondo Monetario Internacional que conviene comenzar a desempolvar ahora que la alianza Cambiemos ha decidido reestablecer relaciones con el organismo.

Desde 1956 nuestro país pasó la mitad de su historia bajo acuerdos y condicionalidades del Fondo. Estas relaciones se aceleraron después de la crisis de pagos de 1982, con el establecimiento de una serie de requerimientos impuestos por esta institución que se basaron generalmente en reducir los déficits fiscales, en la custodia de reservas internacionales, en el establecimiento de límites al endeudamiento e inflación junto a otras medidas más agresivas orientadas a cambios estructurales de neto corte neoliberal: privatizaciones, reducción de impuestos, represión salarial y flexibilización laboral, liberación de precios y tasas de interés y liberalización comercial y financiera.

Cuando hacia fines de la década de 1990, la recesión argentina ponía en jaque al esquema de convertibilidad, las condicionalidades asociadas a los préstamos del FMI, basadas en el diagnóstico equivocado de un exceso de gasto público (cuando había superávit primario), no hicieron más que profundizar la recesión, a la vez que financiaron la aceleración de la fuga de capitales, sellando la suerte de la convertibilidad. Una vez producido el estallido y default de diciembre de 2001, el FMI volvió a la carga con sus recetas recesivas, priorizando el pago de la deuda por sobre la recuperación económica. La inoperancia del Fondo quedó plasmada en el documento denominado “Argentina, el FMI y la crisis de la deuda” y publicado en 2004 por el Ministerio de Economía que concluyó diciendo “… que el cuerpo técnico del Fondo no parece estar totalmente preparado para hacer frente a una situación en la cual una crisis de gran magnitud ya ha estallado”.

La salida y el regreso del Fondo

En 2006, Argentina se había liberado de las condicionalidades del Fondo con la cancelación anticipada de la deuda del país con dicho organismo y seguidamente desautorizó la confección y difusión de las auditorías anuales en el marco del Artículo IV. Sin embargo, el Fondo siguió realizando sus evaluaciones económicas desde 2007 al 2015 utilizando información pública y sin posibilidad de consultar a las autoridades argentinas. Estos análisis se publicaron recientemente, luego del acercamiento al Fondo del gobierno actual.

El informe preparado durante febrero de 2014 señalaba dos escenarios ilustrativos de mediano plazo. Por un lado, un escenario de continuidad de las políticas del Kirchnerismo y sin ajuste de la demanda agregada. Para el FMI, este escenario habría provocado una caída acelerada de reservas llegando de 17.6 y 12.2 miles de millones de dólares para 2016 y 2018 respectivamente, con un PBI creciendo a tasas promedio de 1.5% anual y un déficit primario estable cercano al 1% del PBI, aunque sin cambios en las relaciones entre inversión y consumo. Por otro lado, mostraba un escenario alternativo -de restricción de demanda- con políticas como las que implementaría un eventual gobierno pro-mercado. Irónicamente, el FMI denominó a este escenario de “fortalecimiento de las políticas” que hubiera logrado un superávit fiscal cercano al 1,5% del PBI en menos de un año, un cambio en la acumulación de reservas internacionales cuya tasa de crecimiento se acercaría al 8% interanual (un poco menos de 3 mil millones de USD anuales) y una caída del consumo sobre el PBI que permitiría el incremento de la inversión en el corto plazo y el superávit de la cuenta corriente (ver cuadro).

El Fondo señalaba que el conjunto de medidas para lograr el ajuste de corto plazo “consistiría en reducir los subsidios a su nivel de 2007 en términos del PIB en un lapso dos años, y mantener sin cambios los salarios del sector público y los pagos de jubilaciones invariados respecto al PIB, a su nivel de 2012. Asimismo, para mantener controlada la demanda interna, las tasas reales de interés deberían subir y mantenerse positivas y el peso debería depreciarse en términos reales.” En resumen: reducir salarios y jubilaciones, quitar subsidios, restringir la política monetaria limitando las trasferencias del BCRA al tesoro, subir las tasas de interés reales y devaluar la moneda.

Es notable la similitud de estas recetas de política económica que se han implementado desde el 10 de diciembre de 2015 y cuáles de ellas han encontrado su correlato en los resultados esperados. Prácticamente se han seguido todas las sugerencias del Fondo, sin embargo, los resultados en términos de nivel de actividad han sido más negativos y aquellos vinculados al sector externo y las cuentas públicas, tuvieron efectos diametralmente opuestos. Las prescripciones del Fondo ejecutadas por el gobierno actual no sólo empeoraron los efectos negativos previstos, sino que crearon nuevos problemas.

FMI recargado

En una conferencia el 15 de abril de este año, Alejandro Werner, Director del Departamento del Hemisferio Occidental del FMI dijo que “…el nuevo gobierno se embarcó en una ambiciosa transición muy necesaria para eliminar los desequilibrios y distorsiones internos y corregir los precios relativos. Los controles de cambios se redujeron. Varias restricciones al comercio internacional se han eliminado. Se han planteado los temas de tarifas de servicios públicos y se ha llegó a un acuerdo con los acreedores externos. Estas medidas han mejorado las perspectivas de crecimiento en el mediano plazo. Si bien en 2016 habrá una desaceleración, se espera una importante recuperación en ese país para el 2017”. En la misma línea se expresó el reciente evaluador enviado por el Fondo, Roberto Cardarelli, que agregó que la situación previa en el país se caracterizó por altos niveles de consumo, baja inversión, déficits públicos inflacionarios y un clima empresarial que erosionó la competitividad.

El 4 de octubre pasado el FMI presentó su World Economic Outlook, allí señaló que “Argentina ha iniciado una transición importante y muy necesaria hacia un marco de política económica más consistente y sostenible, que está teniendo un costo mayor de lo previsto en 2016, proyectándose un crecimiento de –1,8% (en comparación con la tasa de –1% pronosticada en abril). En 2017 se prevé que el crecimiento se afiance en 2,7% gracias a la moderación de la inflación y la adopción de una postura monetaria y fiscal más propicia.”

Perspectivas

Si bien el Fondo no ha cambiado su postura histórica -sino que la viene reafirmando desde el 2014 a la actualidad- lo notable este proceso, de retroalimentación del ajuste con las autoridades argentinas, parece ser la velocidad con que encuentran sus límites. La historia reciente del menemismo y la Alianza y el espejo de la crisis de 2001 son condicionantes de primer orden. En segundo término, resulta difícil que el Pro pueda descargar el costo político de una supuesta “pesada herencia” habiendo duplicado la inflación (producto de las políticas cambiarias y tarifarias), reducido salarios, actividad productiva y consumo, con su consecuente incremento de desempleo, pobreza e indigencia. Por otro lado, el FMI no expone argumentos que le permitan proyectar tal crecimiento para el año que viene, al contrario, muestra una caía mayor para este año y perspectivas de un estancamiento regional liderado por el principal socio comercial en América del Sur (Brasil).

Si bien en esta primera instancia habrá muy poco terreno donde el Fondo exija mayores ajustes, es probable que una vez completada la lista corta enunciada en los párrafos anteriores y, evidenciados los magros resultados fiscales definitivos del 2016, el Fondo vuelva a sugerir lo que históricamente ha pedido con vehemencia: más ajuste fiscal, mayor devaluación y reducción salarial. Por ello es que las vueltas a las relaciones cercanas con el FMI pueden volverse conflictivas, incluso para una gestión como la de Cambiemos.

Mariano Arana y Alan Cibils[1]

[1]

Investigadores docentes del

Área de Economía Política, Instituto de Industria, Universidad Nacional de

General Sarmiento.

martes, septiembre 27

Segundo ejemplar de Márgenes, Revista de Economía Política

Estimadxs, les hacemos llegar el segundo ejemplar de la

Márgenes, Revista de Economía Política que hacemos desde el Área de Economía

Política de la UNGS. Pueden consultarlo aquí.

Se agradece difusión.

Estimadxs, les hacemos llegar el segundo ejemplar de la

Márgenes, Revista de Economía Política que hacemos desde el Área de Economía

Política de la UNGS. Pueden consultarlo aquí.

Se agradece difusión. El próximo número está en construcción bajo la temática: CAMBIOS POLÍTICOS, ECONÓMICOS Y DISCURSIVOS EN EL CAMPO DEL DESARROLLO ECONÓMICO.

jueves, agosto 18

lunes, agosto 8

Presentación del libro "Economía Política para todos. Una mirada desde la periferia"

Diego Rubinzal presenta el libro “Economía Política para todos. Una mirada desde la

periferia” (con prólogo del maestro Aldo Ferrer). La presentación será este Jueves 11 de Agosto a las 19 horas en el Centro Cultural de la Cooperación. Acompañaran Martín Burgos,

Augusto Costa y Alfredo Zaiat.

Kicillof presenta el 12/8 el Observatorio de Precios de Malvinas Argentinas

Les hago llegar esta invitación: El viernes 12 de Agosto a las

15, en el Salón Auditorio José Pablo Martín de la UNGS, Axel Kicillof estará

presentando el Observatorio de Precios de Malvinas Argentinas. El mismo difunde

mes a mes un índice de precios al consumidor que fue elaborado y en el que

colaboran investigadores-docentes de distintas Universidades Nacionales

(Córdoba, Mar del Plata, General Sarmiento, Nordeste) que están nucleados en el

CEPEcS (Centro de Estudios Políticos Económicos y Sociales).

La actividad está convocada por el Observatorio de Precios de

Malvinas Argentinas, la Lic. en Economía Política de la UNGS, la Asociación de

Docentes e Investigadores de la UNGS y el Frente Universitario Nacional y

Popular.martes, agosto 2

Presentación de la colección Pensadores de América Latina, el próximo lunes en el Caburé Libros

Estimados, los invitamos el 8 de agosto a las 19:00 hs a Caburé libros

a la presentación de la colección Pensadores de América Latina que largamos

entre las áreas de Economía Política y Estudios Políticos de la UNGS. La

dirección es México 620, CABA

martes, julio 19

Escuela de Invierno de Economía UNGS. Arquitectura financiera internacional y sus cambios en el tiempo

En julio se realizará la Escuela de Invierno de Economía UNGS. El docente a cargo del dictado de la escuela será Oscar Ugarteche, el cual cuenta con una Licenciatura en Finanzas, (B.S.) College of Business Administration, Fordham University, N.Y. N.Y. 1969-1973; una Maestría en Economía (MSc.), London Business School de la Universidad de Londres, 1973-1975, con la tesis "Estudio comparado de los sistemas financieros de Perú y Colombia 1965-1975" y un Doctorado en Filosofía e Historia (PhD) en la Universidad de Bergen, Noruega, mayo, 2007 con la tesis “Genealogía de la arquitectura financiera internacional: una visión desde América latina”. (en prensa)

Contenidos mínimos

1 Qué es la arquitectura financiera internacional y cómo se construyó la primera (1868-1934)

2. Los problemas de deuda soberana: como se definen las reglas del juego (1872-1931)

3. La creación del fondo de estabilización monetario y del FMI (1934.1944)

4, El Fin de Bretton Woods y sus efectos en la arquitectura (1971-1981)

5. Los problemas de deuda de América latina y de Europa (1982.2015) y los fondos buitres

6. Financiarización, globalización y paraísos fiscales (1960 -)

Se entregarán certificados con una asistencia mínima del 75% del total de las clases.

Inscripción en: formacionidei@ungs.edu.ar hasta el 24 de julio. Cupo limitado

miércoles, junio 8

II CONGRESO DE PENSAMIENTO ECONÓMICO LATINOAMERICANO. APEL

Inscribite y enviá tu documento a través de: http://apel.la/congreso-2016/

Bases: http://apel.la/wp-content/uploads/2016/05/Convocatoria_APEL_2016.pdf

lunes, mayo 9

Seminario Internacional del Area Economía Política UNGS “Crisis Mundial, cambio político y cambio económico en nuestra amércia"

El 16 y 17 se desarrollará el seminario internacional organizado por el área de economía política de la UNGS junto a FISYP,

IEF y CTA y el 18 y 19 de la REDEM. Estarán presentes muchos economistas

latinoamericanos.

P R O G R A M A

SEMINARIO INTERNACIONAL

2016 DE LA RED DE

ESTUDIOS DE LA ECONOMÍA

MUNDIAL (REDEM)

“CRISIS

MUNDIAL, CAMBIO POLÍTICO Y CAMBIO

ECONÓMICO EN

NUESTR AMÉRICA”

LUGAR:

INSTITUTO DE INDUSTRIA, UNIVERSIDAD NACIONAL DE

GENERAL

SARMIENTO,

BUENOS AIRES,

ARGENTINA.

Mesa 1:

Miércoles 18 de mayo de 2016 (9:00 a 13:00 hrs)

I. LA CRISIS

MUNDIAL Y SUS ACTUALES IMPACTOS EN AMÉRICA LATINA.

1. Ofensiva

liberalizadora ante la crisis mundial capitalista

Julio C. Gambina

(FISyP, Argentina)

2. La crisis de

la economía mundial y el aumento de las ganancias. La reestructuración

de la economía

de Estados Unidos

Orlando Caputo y

Graciela Galarce (CETES, Chile)

3. La crisis

actual vista desde concepción materialista de la historia y la crítica de la

economía

política.

Héctor David

Sotomayor Castilla y Stefania Tapia Marchina (CEDES-BUAP,

México)

4. El papel del

Banco Mundial en el siglo XXI.

René Arenas

Rosales (UAEM, México)

5. América

Latina: atrapada finalmente por la ‘trampa inversionista’ de la crisis global

Claudio Lara

Cortes (Arcis, Chile)

6. Tema por

confirmar

Andrés Barreda

(UNAM, México)

Mesa 2:

Miércoles 18 de mayo de 2016 (15:00 a 19:00 hrs)

II. LAS

ECONOMÍAS LATINOAMERICANAS EN EL PERIODO RECIENTE,

CAMBIOS,

PROBLEMAS Y DESAFÍOS.

7. La ofensiva

del capital y el ocaso del progresismo en el Mercosur

Antonio Elías

(Inesur, Uruguay)

8. La crisis de

la financiarización en América Latina: Fin del modelo de acumulación

liderado por las

exportaciones

Noemi Levy Orlik

(FE-UNAM, México)

9. Límites y

problemas actuales en la integración latinoamericana

Jaime Estay

Reyno (FE-BUAP, México)

10. La crisis

civilizatoria y las migraciones

Genoveva Roldán

y Juan Arancibia (IIEc-UNAM, México)

11. Tema por

confirmar

John Saxe

Fernández (CEIICH-UNAM)

Mesa 3:

Jueves 18 de mayo de 2016 (9:00 a 13:00 hrs)

III. BALANCE Y

PERSPECTIVAS DE LA CONSTRUCCIÓN DE ALTERNATIVAS

EN

NUESTRAMÉRICA.

12. El tratado

transpacífico: nueva ofensiva imperialista en Nuestra América

Josefina Morales

(IIEc-UNAM, México)

13. La

“incompletitud” de la utopía neoliberal y la crisis de la contrarrevolución neoliberal

chilena.

Rafael Agacino

(Plataforma Nexos, Chile)

14. Para se

entender o que está em jogo com a abertura da crise política ou a escalada

do imperialismo

e do capital sobre o Brasil

Rosa Maria

Marques y Patrick Rodrigues Andrade (DE-PUCSP, Brasil)

15. Pensar la

economía de los trabajadores como alternativa a la globalización

capitalista

Marco Gómez

(UAM-X , México)

16. Tema por

confirmar

Wim Dieckersens

(DEI, Costa Rica)

Jueves 18 de

mayo de 2016 (17:00 a 19:00 hrs)

Mesa Redonda (abierta

al público en general)

Crisis

mundial, cambio político y cambio económico en Nuestramérica.

Expositores por

definir.

miércoles, mayo 4

miércoles, abril 13

Congreso de ECONOMIA POLITICA PARA LA ARGENTINA (EPPA)

El grupo de Economía Política para

Entre los objetivos del Congreso se encuentran

promover el intercambio, discusión y reflexión conjunta en torno a las

problemáticas actuales de la economía política con el propósito de contribuir a

la construcción de un espacio sistemático de reflexión crítica sobre la disciplina

y los problemas actuales de nuestro país.

El encuentro se realizará los días 23 y 24 de noviembre de 2016 en el Campus de

congresoceppa@gmail.com, tel (54) 011- 4469 –

7500 / 7552, int. 7160. Para más información visite nuestro link

www.eppa.com.ar, www.ungs.edu.ar/ecopol.Entrada libre y gratuita. Se entregarán

certificados de participación y exposición.

Los trabajos serán

organizados en mesas articuladas en torno a los siguientes ejes temáticos:

1) La actividad económica, el sector industrial

y el sector agrario

2) El mercado de trabajo, sistema previsional,

pobreza y distribución del ingreso3) El sector público: déficit y recaudación fiscal, endeudamiento interno y externo.

4) El sector externo y la política internacional

5) Políticas anti-inflacionarias, monetarias, cambiarias y financieras.

6) La economía social

7) El panorama económico de América Latina y su repercusión en

8) El sector energético

Fechas

límites:

Fecha límite para la recepción de resúmenes: 16de

junio de 2016 Los resúmenes deberán contar con una extensión máxima de 500 palabras. Formato: Hoja A4, fuente Time New Roman, tamaño 12pts., interlineado 1,5pts. Se aceptarán resúmenes y ponencias en castellano y portugués.

La aceptación de los resúmenes será comunicada el

Fecha límite para la recepción de ponencias:

Las ponencias deberán contar con una extensión máxima de 10.000 palabras, incluyendo las notas al pie y las referencias bibliográficas.

Formato: Hoja A4, fuente Time New Roman, tamaño 12pts., interlineado 1,5pts.

Todos los archivos deberán contener: Nombre y apellido del/los/las autores/as, inscripción institucional, título de la ponencia y eje temático elegido.

Inscripción e informes: congresoceppa@gmail.com

Fecha límite de inscripción para recibir certificado de asistencia

COMITÉ ACADEMICO:

Ricardo Aronskind

Demian Panigo

Carlos Martínez

Mariano Kestelboim

Alan Cibils

Andrés Asiain

Emmanuel Álvarez Agis

José Sbattella

Gerardo De Santis

Horacio Rovelli

Guillermo Wierzba

Arnaldo Bocco

Federico Bernal

Paula Español

Alejandro Rofman

COMITÉ ORGANIZADOR:

Santiago Fraschina

Hernan Letcher

Juan Fal

Pablo Lalanne

Sonia Filipetto

Cecilia Allami

Mariano Arana

Pablo Manzanelli

Sergio Carpenter

Arnaldo Ludueña

Alejandro Barrios

Germán Pinazo

Jorge Marchini

Fernanda Vallejos

jueves, abril 7

Inflación de marzo y del 2016

Desde www.eppa.com.ar. Inflación Marzo, según 10 org. que miden inflación general el promedio simple da 3,9% con una dispersión importante entre ellas, desde el 6% de máxima hasta el 2,5%. de mínima. Para abril el promedio de las proyecciones es del 6%. Siempre los aumentos en Alimentos y bebidas por arriba. Los oficiales IPC CABA y San Luis aun no están disponibles, aunque marzo en CABA se espera que este cerca del 6%. la cuestión es que aun se están cerrando las magras paritarias y en algunos espacios se acentúa el conflicto sindical. Docentes universitarios recibieron una propuesta cercana al 20% anual (15%+10% repartido en meses) o lo que es lo mismo, una perdida de su poder de compra del 20% aprox hasta marzo 2017.

Desde www.eppa.com.ar. Inflación Marzo, según 10 org. que miden inflación general el promedio simple da 3,9% con una dispersión importante entre ellas, desde el 6% de máxima hasta el 2,5%. de mínima. Para abril el promedio de las proyecciones es del 6%. Siempre los aumentos en Alimentos y bebidas por arriba. Los oficiales IPC CABA y San Luis aun no están disponibles, aunque marzo en CABA se espera que este cerca del 6%. la cuestión es que aun se están cerrando las magras paritarias y en algunos espacios se acentúa el conflicto sindical. Docentes universitarios recibieron una propuesta cercana al 20% anual (15%+10% repartido en meses) o lo que es lo mismo, una perdida de su poder de compra del 20% aprox hasta marzo 2017.

Creo que los únicos tres argumentos que tienen quienes confían en que la inflación bajará sostenidamente en lo que quede del mandato de Cambiemos son: 1) La reducción de la cantidad de dinero baje la nominalidad de las mercancías. Este argumento vincula causalmente cantidad de dinero a precios aunque con la misma lógica se podría pensar al contrario. Todavía no se conoce prueba que muestre esa causalidad. Aunque de creencias esta hecha la economía, claro. 2) Inflación núcleo con tendencia a bajar. Esto elimina tarifas y precios estacionales del cálculo. El problema es que el argumento deja de lado la OBVIEDAD que la inflación es un fenómeno de poder relativo e interdependiente. Está en los manuales iniciales de economía mas berretas...impulsos inflacionarios son los que generan, por ejemplo los precios administrados (como energía y transporte por caso)...eso dispara otros espirales. Porque, la inflación es un fenómeno de pujas principalmente entre salarios, ganancias y precios relativos, ergo, si los precios relativos cambian bruscamente y no hay represiones sectoriales entonces la inflación se acelera (la única represión sectorial es la salarial pero no la intersectorial, por eso se esta acelerando. El tema es que la generación actual de economistas no estudio lo que sus antecesores de derecha tenían bien claro con las formaciones de precios retenidas-reprimidas en las formaciones socialistas). 3) Que la recesión haga mierda todo y no le queden ganas a nadie de andar acelerando precios. la corrida hacia la baja por liquidar. Infelizmente es un argumento válido para la década del 30, en economías que se manejan con ordenes de pedido y niveles fenomenales de tercerización no es tan fácil andar vendiendo a perdida, el ajuste es por cantidades (creo yo...veremos), entonces puede menguar pero con caída de producto y así sucesivamente.

martes, marzo 1

Crear valor para el rentista, o la política económica del nuevo conservadurismo en Argentina

Casi tres meses de

gestión del gobierno del Pro dan mucha tela para cortar en materia de economía

política. Dado que una parte de lo que efectivamente hicieron fue anunciada en

la campaña electoral, es menester tomar en cuenta no sólo las políticas

efectivamente realizadas sino aquellas que han sido anunciadas con suficiente

énfasis como para esperar que se vuelvan realidad en el corto plazo. Lo que

sigue trata muy brevemente temas económicos ocurridos en los ámbitos fiscales, financieros,

de ingresos, de los sectores productivos y de las relaciones con el resto del

mundo. El esquema general arroja un evidente aumento de la inflación que

contribuye a acelerar el conflicto social, caída del nivel de actividad, concentración

del ingreso y excedente, mayor exposición y vulnerabilidad externa, caída del

consumo público y privado por lo tanto del mercado interno, aumento del desempleo,

pobreza e indigencia, perdida de posición e integración regional y un

incremento del déficit público y de la deuda externa pública.

Casi tres meses de

gestión del gobierno del Pro dan mucha tela para cortar en materia de economía

política. Dado que una parte de lo que efectivamente hicieron fue anunciada en

la campaña electoral, es menester tomar en cuenta no sólo las políticas

efectivamente realizadas sino aquellas que han sido anunciadas con suficiente

énfasis como para esperar que se vuelvan realidad en el corto plazo. Lo que

sigue trata muy brevemente temas económicos ocurridos en los ámbitos fiscales, financieros,

de ingresos, de los sectores productivos y de las relaciones con el resto del

mundo. El esquema general arroja un evidente aumento de la inflación que

contribuye a acelerar el conflicto social, caída del nivel de actividad, concentración

del ingreso y excedente, mayor exposición y vulnerabilidad externa, caída del

consumo público y privado por lo tanto del mercado interno, aumento del desempleo,

pobreza e indigencia, perdida de posición e integración regional y un

incremento del déficit público y de la deuda externa pública.

El anuncio de metas de

inflación acompañó la previsión del ajuste del gasto público en relación al PBI

en lo que refiere al gasto corriente. Aunque no hay aún una nueva ley de

presupuesto que permita estimar concretamente el programa de gastos, al compás

de la abrupta devaluación del 17 de diciembre pasado, siguió el

desfinanciamiento fiscal mediante la reducción de los ingresos vía retenciones

al agro y luego la minería (de yapa la quita de impuestos a los autos de lujo, al

tabaco y al champán). La

modificación del mínimo no imponible del impuesto a las ganancias fue otro

efecto de incremento el déficit fiscal, aunque el resultado fiscal final está

abierto por la inclusión de nuevos contribuyentes.

La política de metas de

inflación está en sintonía con un recorte del gasto al quitar financiamiento al

sector público mediante un ajuste del crecimiento de la base monetaria. La liberación

de tasas de interés, el negocio de las LEBAC y los plazos fijos, la liberación

de movimiento de capitales y el aumento de deudas para reservas vía BONARs +

Megacanje II, son medidas que apuntan a aspirar pesos sin comprar dólares y

hacerse de dólares mediante toma de deudas, de modo de no incrementar los

billetes y monedas en manos del público. El diagnóstico oficial acerca de la

inflación está circunscripto exclusivamente al financiamiento del déficit

fiscal vía incremento de la masa monetaria. Por otro lado, el arreglo de pago a los Fondos Buitres fue una de las prioridades de la actual administración. El cambio de estudio de abogados que sigue las causas, la cúpula de decisión en materia económica entera viajando a Davos y el reciente pre-acuerdo con litigantes italianos reunidos en Task Force Argentina, fueron señales premonitorias de la costosa media-salida del default. Es que el ámbito fiscal, luego de la desfinanciación y la caída del nivel de actividad, no cierra ni con las quitas de subsidios programadas, por ello es que ayer el Ministro de Hacienda anunció que, de no conseguirse un arreglo con los holdouts, las alternativas están entre una emisión mayor y un ajuste brutal -seguidamente descartó solo la primera alternativa-. De este modo, el Pro extorsiona al Congreso Nacional para que derogue las dos leyes que impiden mejorarle la oferta a los que no entraron a los canjes de deuda pública 2005 y 2010 (leyes cerrojo y de pago soberano).

Recapitulando, el BCRA se endeuda para no salir comprar dólares y el tesoro se endeuda para no financiar gasto corriente con emisión. He aquí los dos problemas fundamentales de la política económica del Pro: la inflación y el crecimiento.

Respecto del diagnóstico inflacionario, la probabilidad de error crece con cada aumento del índice de precios mes a mes. La inflación está mostrando tener un componente cambiario muy significativo coadyuvado por la concentración en la formación de precios, la quita de retenciones al trigo y maíz principalmente, la quita de subsidios a la electricidad y las expectativas futuras (incluyendo los acuerdos salariales en torno al 35/40%). Los anuncios de quitas de subsidios al transporte y al gas, el desmantelamiento de precios cuidados, claramente no contribuyen a morigerar las expectativas inflacionarias.

Si el diagnóstico inflacionario oficial es errado, en Argentina se recrudecerá el estancamiento y la inflación, pero con el agravante de un endeudamiento progresivo. Si la inflación menguara, se corre con el problema adicional de crecer poco y endeudarse mucho, en el mejor de los casos, dilatar una crisis de deuda. La única salida de mediano plazo políticamente viable es crecer rápidamente y mucho. En este ámbito las posibilidades no son alentadoras: la contracción del gasto público anunciada y del consumo (mediante la baja de ingresos populares, salario real y transferencias ANSES) pone la lupa del crecimiento sobre el sector externo y la inversión privada. En cuanto al primero, las posibilidades de crecimiento de las regiones compradoras son menores a las de años anteriores, en este sentido el apoyo público a los sectores agroindustriales, pesqueros, mineros y energéticos parece ser una política de retención de ingresos más que de fomento exportador. Sobre el segundo, resulta un tanto ingenuo creer que la potencial caída de la tasa de interés local (acuerdo con Fondos Buitres mediante) y la flexibilización de importaciones contribuyan a la expansión de la inversión. Los pronósticos de caída del nivel de actividad que arrojan las agencias internacionales, las perspectivas de pérdida del poder adquisitivo, y el crecimiento de la vulnerabilidad externa (tanto por un mundo más hostil en términos comerciales, así como por la mayor exposición a los movimientos de capitales) difícilmente aceleren las proyecciones de inversión en lo que resta del año. La trampa del Pro es que pone en jaque las finanzas públicas y los ingresos populares, con una promesa de estabilidad futura que día a día muestra que lo que al gobierno le falta de realidad le sobra de deseo.

Sin embargo, no hay que descartar la posibilidad que deseo y realidad estén en el mismo lugar. Si ese fuera el caso, se explicaría el énfasis sectorial reprimarizador orientado a las actividades rentísticas y extractivas (que permitiría explicar una gran parte de las concesiones al sector financiero) junto los intentos de cambio del eje en las relaciones internacionales desde Mercosur -China/Rusia, CELAC, etc. hacia Estados Unidos y el Acuerdo Transpacífico de Cooperación Económica (TPP), pasando por el desplante al apoyo de 136 países que realizaron hacia Argentina para conducir un marco regulatorio contra los fondos buitres votada en Naciones Unidas el año pasado.

La historia es conocida: desde fines de la década de 1970 los gobiernos neoliberales prometieron reducir la inflación, lograr más estabilidad e incrementar el bienestar aumentando el crecimiento económico. Hoy se sabe que las leves reducciones de la inflación fueron a costa de logros sociales o de burbujas financieras. También se sabe que los países que siguieron las políticas neoliberales aplastaron el crecimiento económico e intentaron compensar esas caídas con deuda pública y privada. En un contexto internacional negativo, la estrategia del Pro parece una estrategia defensiva de los sectores rentísticos asociados al dinero y los recursos naturales, pagadera con una ofensiva sobre el resto de la población. Lo cierto es que este año tendremos lo opuesto a las promesas neoliberales: menor crecimiento con más inflación.

martes, febrero 2

El respeto por el capital de Prat Gay

El jefe de gabinete, Marcos Peña y el Ministro de Hacienda y Finanzas Públicas, Alfonso Prat Gay, protagonizaron hoy una conferencia de prensa donde hicieron parecer que las negociaciones con los fondos buitres están llevando más tiempo del previsto. Ciertamente, los juicios localizados en Nueva York son una molestia para la toma de deuda externa (algo que estuvo en los objetivos anunciados de la política económica desde el primer día que Cambiemos asumió el poder).

El Ministro señaló los esfuerzos en “avanzar en cerrar esa brecha, sobre

todo con los litigantes más duros”, sin embargo, solo se anunció un pre-acuerdo

con un segmento de los litigantes conducidos –no paradójicamente- por Nicola

Stock, que representa a una agrupación de bonistas italianos denominados Task Force Argentina. Dijo que por

orden presidencial van a “respetar el capital” y con ello sentenció el pago

total del capital de la deuda comprada por estos bonistas y una negociación de

intereses que equivale -según fuentes no oficiales- a 450 millones de dólares

sumados a los 900 millones de capital, pagaderos al contado.

En el marco de estas negociaciones el BCRA incrementó sus reservas de un

plumazo el 29 de enero pasado. Bajo el comunicado 50696, realizó operaciones de

PASE con siete bancos por un monto total de u$s 5.000 millones y un plazo

aproximado de 1 año contra títulos BONAR 2022, BONAR 2025 y BONAR 2027 con el

argumento de entregarle mayor liquidez al sistema. Un mes atrás el BCRA se

había sumado estas series de bonos mediante un canje de letras intransferibles

del Tesoro por u$s 16.000 millones, el denominado Megacanje II.

Estos procesos de negociación no solo provocan un enorme costo público para

su repago, sino que además destruyen el esfuerzo en materia de apoyos internacionales

llevado adelante por el gobierno anterior, que tuvo sus resultados concretos en

la última Asamblea General de Naciones Unidas donde solo 6 países de 183 se

negaron a la creación de un marco jurídico multilateral para los procesos de

reestructuración de la deuda soberana. Macro que claramente se enfocó en la

reducción de la punción sobre los presupuestos fiscales, la penalización de las

prácticas predatorias y especulativas de los inversores y en una mayor

soberanía de los Estados para negociar.

Hoy el gobierno nacional desprecia aquel vínculo recibido por los 136

países que apoyaron a Argentina para conducir un marco regulatorio de estas

prácticas. En vistas de incrementar el endeudamiento externo, en su lugar, ha

manifestado respetar la totalidad del capital y renegociar intereses, es decir,

reconocer los derechos completos de los fondos que iniciaron juicios en los

tribunales de Nueva York y seguramente de aquellos que los iniciarán ante

semejantes muestras de cordialidad hacia el capital financiero.

lunes, febrero 1

El ciclo de la ilusión y el...la ilusión (punto).

El

FMI empeoró sus proyecciones estimadas desde el último dato revelado en octubre

de 2015. Espera contracción estimada del -1% del PBI para Argentina durante

2016 luego de que el mismo organismo publicara tres meses antes que la

contracción sería del -0,7%.

El

FMI empeoró sus proyecciones estimadas desde el último dato revelado en octubre

de 2015. Espera contracción estimada del -1% del PBI para Argentina durante

2016 luego de que el mismo organismo publicara tres meses antes que la

contracción sería del -0,7%. Alejandro Werner, analista del FMI señaló en el reporte actualizado de Octubre de 2015 que “Si bien en Argentina la proyección de crecimiento para 2015 sigue siendo levemente positiva gracias, en parte, a un importante impulso fiscal, se espera que la economía se contraiga el próximo año. Además, la combinación de política monetaria y fiscal expansiva sigue ejerciendo presión sobre la brecha entre el tipo de cambio oficial y el de mercado, el nivel de inflación y las reservas internacionales netas.” América Latina y el Caribe: Ajustando bajo presión. hoy señala que “En Argentina, el nuevo gobierno ha iniciado una importante transición para corregir desequilibrios macroeconómicos y distorsiones microeconómicas. Se han tomado medidas significativas para avanzar en esa transición mediante el levantamiento de restricciones al mercado cambiario, la eliminación de varias restricciones al comercio internacional, y el anuncio de las principales directrices del marco macroeconómico y la supresión parcial de los subsidios a la energía. Este nuevo enfoque ha mejorado las perspectivas de crecimiento para el mediano plazo, pero es probable que el ajuste genere una leve recesión en 2016” América Latina y el Caribe en 2016: Ajustándose a una realidad más dura.

El FMI dijo que Argentina estaba bien porque iba mal, pero ahora le va a ir mal para ver si le va mejor...notable cuando creen que las políticas no son acertadas: en octubre de 2014 pronosticaron una contracción del PBI del -1,5% para 2015, en abril corrigieron a una contracción del -0,3%, en octubre 2015 actualizaron a un crecimiento del 0,4% para ese mismo año y terminó arriba cerrando en 1,5%. Es decir, en poco mas de un año tuvieron una reversión de signo de igual magnitud al crecimiento estimado, creyendo que la política era desacertada.

viernes, enero 22

Ocho siglos de necedad financiera, ¿no será mucho tiempo para seguir creyendo que es una cuestión de necios?

En 2009 (2011) Carmen Reinhart y Kenneth

Rogoff publicaron “Esta vez es distinto ocho siglos de necedad financiera”, un

libro preocupado por el espacio de los acreedores de deudas públicas alrededor

del globo y de gran parte de la historia del capitalismo. Lo notable y paradójico

del libro es que se preocupa por la fragilidad financiera y económica

observando solamente lo que normalmente no son causas, sino consecuencias de

crisis: los impagos de deuda, las crisis bancarias, las crisis inflacionarias y

los derrumbes monetarios, estallidos de burbujas.

Afirman que ninguna crisis es muy

distinta, el sistema financiero es frágil y por ello los estados deben mostrar

prudencia y cierta regulación de la cuenta capital junto a la conservación de límites

de deuda pública. Entre los muchos libros comparativos de las crisis que

surgieron post 2007, este tiene la particularidad de concentrarse en la

compilación de datos y de discutir con parte del mainstream de las finanzas y realizar

una obvia crítica “Gran Moderación” y a ciertos lugares comunes como los de la

calificación de riesgo: “Muchas crisis profundas de deuda en las que se

incurrió en impagos…tuvieron lugar justo después de que el país en cuestión recibiera

calificaciones más altas…y se le viera como un modelo que debería imitarse

entre la comunidad internacional (por ejemplo, Argentina a finales de la década

de 1990, antes del derrumbe de 2001)” (p. 311)

Es notable el espacio destinado a

Argentina y más notable aún que no siempre ese espacio es utilizando el sentido

común conservador, por caso, al referirse a los marcos legales internacionales

dice: “el primer caso de un mercado emergente cuya deuda interna estuvo

vinculada a una divisa extranjera moderna y dirigida principalmente a

residentes extranjeros es el de Argentina en 1872.” Y “…si el gobierno de

Argentina (país que ostenta un impresionante historial de impago serial)

obtiene dinero de un banco estadounidense y luego deja de pagar, son limitadas

las opciones que el banco tiene para hacer cumplir sus demandas de manera

directa” (p. 81)

…o sobre las deudas odiosas: “Quizá

todo el mundo coincidirá en que si los gobernantes de un país involucrado en un

genocidio obtuvieran un préstamo para financiar su poder militar; los

prestamistas tendrían que reconocer esa deuda como odiosa y en riesgo de impago

en caso de un cambio de régimen” (p.91).

Asimismo, respecto de la reestructuración

2005 “Argentina posee el record del impago más grande: en 2001 incumplió en el

pago de más de 95.000 millones de dólares de deuda externa. En ese caso el

impago fue gestionado por medio de una reducción y una extensión del pago de

intereses” (p.38)

…pero comparativamente a la reestructuración

Brady (1992): “De hecho, en Argentina y Perú, tres años después del acuerdo

Brady, ¡la proporción de la deuda respecto del PBI fue más grande de lo que

había sido en el año anterior a la reestructuración!”

Tal vez, la compilación de datos sea

lo más interesante del libro, aporta a muchas otras tesis no vulgares sobre las

transformaciones del capitalismo en todo el siglo XX y las perspectivas para el

XXI, expresa muy claramente una posición al interior del mainstream no tan fácil

de dilucidar para quienes estudian la historia del pensamiento económico. En resumen, Reinhart y Rogoff nos dicen que parte de nuestra deuda es odiosa, que no debemos prestar atención a las agencias de calificación de riesgos, que las reestructuraciones incentivadas desde afuera (Brady) no mejoraron la situación pero la empujada desde dentro (2005), aunque con fricciones, provocó quitas y que hasta 2009, un acreedor internacional no disponía de muchos medios (por caso, un Griesa) para presionar sobre los pagos de deuda...también afirmó que Grecia estaría muy próxima a "graduarse" como pagador de deuda soberana, junto con Portugal, Chile y otros tantos..."graduarse" significa pasar de año en la preparatoria para obtener el titulo de economía avanzada...en fin, luego de ocho siglos de necedad financiera, funcionarios públicos argentinos vuelven a permitir que el FMI supervise la economía del país, vuelven a acelerar la toma de deuda externa a través del BID, el BCRA y las nuevas gestiones con títulos públicos y a pegarle otra aceleradita a la IED...¿No será mucho tiempo para seguir creyendo que es una cuestión de necios?

sábado, enero 16

Breves notas sobre “Cuando los economistas alcanzaron el poder” de Mariana Heredia

En 2015 se publicó el libro “Cuando los economistas alcanzaron el poder (o cómo se gestó la confianza de los expertos)”, un libro especial que viene a acelerar la preocupación sistemática por comprender una forma de poder que existe hace por lo menos desde 1975 (y es tema de debate creo, si los inicios no fueron a principios del siglo XX o a partir del golpe del 55). En lo personal me parece un aporte excelente, escrito de una forma interesante para que permee fuera de la academia ya que es un libro de historia, historia de las ideas sobre el tema central de la agenda de los economistas después del Rodrigazo, como fue la inflación, sobre los actores que sustentaron estos debates, sobre cómo se legitimaron esas ideas y por ende sobre cómo se regularon las consecuencias sociales de esas realidades construidas –también- mediante el discurso. Llama más la atención que el tratamiento de las ideas por una investigadora que viene de la sociología tiene una coherencia sobre los conceptos, ideas y consecuencias de política económica que es difícil encontrarla entre economistas instruidos, esto es, un aporte a la historia de las ideas pero que puede estimarse un poco más allá, hacia la epistemología de la economía política. La autora estudia el período posterior a 1975 como un período donde las ideas gravitan alrededor de los éxitos y fracasos en el gobierno de la inflación en Argentina. La tesis planteada es que “la inflación se erigió a partir de mediados de los años setenta en el principal termómetro de la crisis”. Pese a que el lugar destinado a las corporaciones o grupos económicos es escaso, los espacios indagados son numerosos, desde la construcción de los economistas en la universidad, hasta las fundaciones y otros espacios públicos y privados. Desde el estudio de los planes económicos hasta el peso relativo de los economistas en las agencias científicas y el lugar relativo de los think thanks, siempre bajo la lupa de la internacionalización de la ciencia. Queda claro que hay que hacerle lugar a los espacios concretos de poder económico en la discusión pública, que hay un espacio para indagar más allá de la política macroeconómica (que es la que gobierna el discurso, claro está) y que se puede ampliar -y porque no, cambiar- los códigos con los que se tratan a la “ortodoxia” y “heterodoxia”, sobre todo porque el Kirchnerismo ha cambiado fuertemente esta separación siempre a partir del fenómeno evidenciado de la transición de los economistas desde el lugar de expertos hacia los espacios políticos que pareció asomar con las candidaturas de Cavallo, López Murphy y Lavagna no hace tanto tiempo atrás pero que hoy los economistas volvieron a recobrar sus lugares de expertos (Por ejemplo, Lavagna y Blejer realizando los prólogos de libros de economistas de espacios políticos enfrentados como fueron Redrado y Kiguel respectivamente)

Entre sus conclusiones quedan claras las consecuencias del poder de los

economistas y sus formas de articularlo, aunque también se vinculan fuertemente

aspectos del éxito de la política económica pública con el sostenimiento de las

ideas y actores. En su epílogo deja una reflexión que sirve como insumo de la

política, insumo antipático para los sectores progresistas, pero del cual se deben

tomar nota, creo y comparto: “este libro confirma que el regreso de la inflación

como problema público es una mala noticia, y se inscribe en una larga saga

argentina (…) Con el incremento de los precios y la corrida del dólar, vuelve a

erosionarse la autoridad estatal y a desacreditarse el valor de la palabra

política.” Y concluye “…cuando la inflación se afirma como problema publico mayúsculo,

se instruye una separación entre economía y política, entre especulación

racional y compromiso ciudadano, que sólo puede beneficiar a los más

oportunistas y los más fuertes. Es sobre esa base que la delegación del juicio público

y político puede hacerse en funcionarios que no contarían necesariamente con el

apoyo de las mayorías”.

Sin duda es de los libros que se tienen que leer dos veces, no sólo por

gusto sino por justo.

miércoles, enero 13

La “normalidad" de la "convergencia” es la del discurso sobre el ajuste

Van algunas notas sobre la reciente conferencia del Ministro de Hacienda Argentino Prat Gay.

Estuvo llena de contenidos y definiciones políticas y académicas, pero no suman nada a lo que ya conocemos el perfil de los funcionarios del Pro.

Estuvo llena de contenidos y definiciones políticas y académicas, pero no suman nada a lo que ya conocemos el perfil de los funcionarios del Pro.

En detalle abajo pero en resumidas...se viene ajuste fiscal y monetario, represión salarial combinada con desempleo, reconocimiento de la deuda a los buitres y desfinanciamiento del sector público.

1) Ajuste fiscal. Se dijo muy claramente. Si se va

a mantener en % del PBI el gasto social, pero aumentará en términos reales

entonces no queda otra…el gasto público será menor en términos del PBI.

2) El ajuste será en gastos corrientes “reconfigurado”

con más proporción de gasto en capital, es decir, se pagarán menos salarios de

empleados públicos (en precio y cantidad claro). Consecuencias que ya se están viendo.

“uno no está ajustando cuando se gastó de más” dijo su colaborador, en línea con

la “mano dura” en los temas fiscales e inflacionarios que señaló el ministro.

3) Habrá un ajuste monetario del orden del 15% de

la base monetaria aproximadamente. Dejo por allí que la emisión de dinero no se

frenará en términos nominales y la inflación hará su efecto reductor.

4) Se adoptan metas de inflación. Básicamente esto

trata de gobernar expectativas bajo un paraguas de tensión fiscal y monetario. Es

decir, se pone la inflación como target porque se asocia a un problema

monetario, ergo, tratase de hacer rígido el déficit fiscal financiado con

recursos conseguidos por el BCRA. En este sentido hay varias experiencias

mundiales de las últimas dos décadas que muestran coherencia y fracaso, que yo

sepa ninguna adoptada con niveles del orden del 30% (el propio ministro desestimó el caso argentino postcrisis) y con economías tan tipo-de-cambio-dependientes

como la Argentina. Dicho sea de paso, se nunca que el tipo de cambio nominal no

es un variable target. Al ministro dejó ver que el problema de la inflación es

del Banco Central.

5) Expectativas de precios y paritarias, al tiempo

que la subejtividad del ministro señaló un tipo de cambio de $16 y una

inflación de piso del 30% y se mostró preocupado por un “aumento desmedido de

precios” del último mes. El objetivo inflacionario de gobierno para 2016 está

en torno al 1% mensual, pero solamente enero cierra con mucha suerte al 3,7%...y

se espera un febrero más acelerado…es decir, el ajuste va tener que acelerarse

y el mazazo a las paritarias se tiene que transformar en un hecho si quieren

lograr la inflación del 20-25% anual.

6) No realizó voluntariamente anuncios sobre

reservas ni endeudamiento, tampoco se mostró preocupado por los problemas de

empleo.

7) Misceláneas:

a. Deuda. El costo de la deuda acumulada que está

calculando es el que piden los fondos buitres en términos nominales, estimo que

sin quita de ningún tipo. ¿Un buen guiño para quien tiene que cobrar no? Que te

reconozcan toda la deuda y te digan que la gestión que negoció anteriormente se

equivocó.

b. Déficit fiscal primario del 2,3% del PBI, dijo

ser el “más grande de los últimos 30 años”. Buen intento, pero en 1990 fue de 3,08%,

en 1989 fue de 3,66%, en 1988 fue de 5,15%, en 1987 fue de 4,08%, es decir en

los últimos 30 años hubo al menos 4 ocasiones donde el déficit primario fue mayor,

pero en todas esas oportunidades el déficit total fue superior al actual.

c. Fondos del BCRA, una expresión contable que es

magnificada. Brevemente si el BCRA tiene ganancias acumuladas aparecen en su

patrimonio neto, si las distribuye salen de allí, obvio, claro, evidente. El

tema es que el BCRA no tiene la persecución de la felicidad y la ganancia como

cualquier agente privado, ergo lo que gana se lo debe sacar de encima, y si

puede financiar gasto en todo caso es una decisión de política. Para el que no

entiende: el patrimonio neto de un banco central es el tercero en relevancia

entre su pasivo y su activo como primero y segundo…

d. Anuncia

que los jubilados se “descapitalizan” por el uso de los recursos que arroja el Fondo

de Garantía de sustentabilidad. Es muy corta esta elusión, el ingreso

corriente del FGS no es capital porque se espera que su capital rinda parte de

ese fondo, y por demás es un hecho evidente que el fisco consolida el pago de

jubilaciones y otras transferencias con la contribución de otras bolsas (como

las de IVA, ganancias, y comercio exterior).

El ministro se manifestó deseoso de lograr una convergencia

a la "normalidad". Notorio porque el mundo no muestra ni normalidades

sino variedades, ni convergencias, sino divergencias. Y sobre todo en los

bloques de América Latina y África vis a vis los anglosajones y asiáticos.

Suscribirse a:

Comentarios (Atom)